互聯網+金融:提高支付清算效率

著名學者和金融實務專家謝平曾經說過:「如果我們說過去這幾十年,金融業最大的創新發生在支付領域,實不為過。」在中國,跨行清算體系是以中國人民銀行為主導的中央結算、清算體系,各商業銀行將支付系統接入中國人民銀行的現代化支付系統(CNAPS)實現跨行清算。與銀行之間直接兩兩清算相比,中央清算模式的效率更高、風險更低,但是,該清算模式難以滿足互聯網經濟環境下單筆金額小、交易頻率高的支付清算需求。如果由數以百萬計的電子商務從業者分別與開戶的商業銀行簽訂支付清算協議,再通過中國人民銀行的跨行支付系統進行清算,就會導致成本高昂且資金分散,不便於管理。

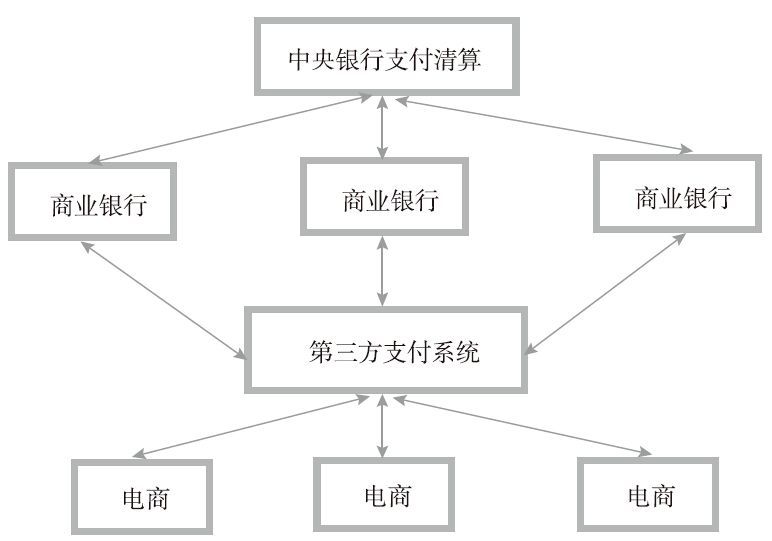

基於互聯網平台的金融,在突破時空約束的基礎上,加快了資金的流動速度,克服了支付清算資金的「存量化」,最大限度地保證交易雙方,特別是資金接收方即債權人的利益。從交易方式上看,「互聯網+金融」的支付方式前端界面直接面對網上客戶,後端連接各家商業銀行,通過採用二次結算的方式,實現了大量小額交易在第三方平台的軋差後清算,在一定程度上承擔了跨行清算職能,高效地幫助網絡用戶完成電子商務過程中的資金流轉,大大降低單筆業務成本。

第三方支付模式

資料來源:引自雷曜、陳維所著的《互聯網時代——追尋金融的新起點》

另外,第三方支付還進一步促進去現金化。從經驗上看,現金使用越多,往往表明地下經濟比例越高,使用現金是最難留下交易記錄的,在大量使用現金的環境下,可能存在大量的逃稅企業和逃稅行為,銀行也不得不增加櫃面和自動現金處理設備,商戶不得不頻繁地到銀行辦理存款,中央銀行不得不印製和回籠大量紙幣和硬幣,企業、個人及政府都因此增加成本。

2003年支付寶的發明極大地促進了中國電子商務的發展。電子商務的大發展反過來擴大了網上支付的規模,支付寶交易筆數從最初的萬筆級發展到了2013年的百億筆級,十年間呈現出爆炸式發展。第三方支付的大發展為中國互聯網金融提供了重要的基礎設施和技術支持。互聯網支付是中國「互聯網+金融」的開疆者,是伴隨著快速發展的電子商務成長起來的,完全從實體經濟出發,在短時期內獲得了超常規發展。可以說,什麼樣的實體經濟呼喚什麼樣的金融體系。傳統的金融體系依托於大工業時代的流水線、大生產和規模化。今天的「互聯網+金融」則誕生於新經濟中的柔性製造、長尾市場和範圍經濟。截至2014年9月末,我國共有第三方支付機構269家,前三季度共發生支付金額24.1萬億元[1],這依然是一個蔚為大觀的行業!

互聯網+金融:完善徵信系統

現代市場經濟其實是信用經濟,而徵信在這一體系中處於樞紐位置。徵信的主要功能是解決金融市場,尤其是信貸市場的信息不對稱問題,為金融市場中的資金供給者提供識別和管理信用風險的服務,同時也為金融監管和貨幣政策的制定服務。

傳統的銀行業已經在徵信方面做了大量的工作,其成果集中體現在巴塞爾內部評級法中。「互聯網+金融」在徵信方面所做的工作首先是升維。直觀上可以理解為,傳統的徵信系統用自變量X解釋因變量Y,是一個平面的兩維空間,而互聯網環境下則會引入自變量W、X、Z,甚至更多的變量來解釋Y,是一個立體的甚至多維的空間概念。自變量越多,因變量的自由度就越小,從而可以越有效地解釋因變量。更為重要的是,「互聯網+金融」在新的徵信系統中引入了非結構化的數據分析,相比傳統徵信數據以結構化數據為主,互聯網技術的發展,使得徵信系統能夠建立龐大的非結構化數據庫,使其處理電子商務信息、個人行為、位置以及個人偏好等非結構化信息成為可能。

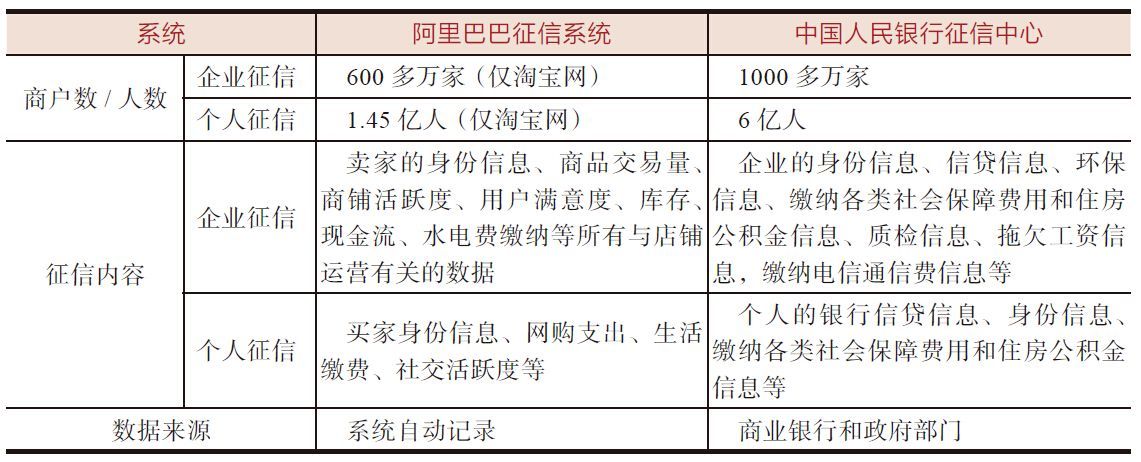

案例:「互聯網+金融」的徵信系統

以阿里巴巴徵信系統為代表,阿里巴巴的徵信系統側重於客戶在其生態系統上的買賣行為、支付行為等具體的行為數據,由系統自動記錄並分析。數據分析和信用分析在該公司的業務體系內佔據著重要位置,為其業務流程優化、風險管理、審核貸款、授信、貸後監控以及催收等具體業務環節提供支撐。

徵信系統及數據來源對比

資料來源:引自謝平、鄒傳偉、劉海二所著的《互聯網金融手冊》

[1] 數據來自中國人民銀行潘功勝副行長在中國支付清算與互聯網金融論壇上的講話「鼓勵創新發展分類適度監管」。